Патентная система налогообложения подойдет исключительно для индивидуальных предпринимателей и может выбираться ими на добровольной основе. ПСН регулируется Налоговым кодексом, а также законами, действующими на территориях субъектов РФ. Об особенностях системы, её плюсах и минусах, а также правилах перехода – в следующей статье.

Что представляет патентная система налогообложения для ИП?

Патентная система налогообложения действует относительно короткий период. Появившись в 2013 году, она отличается простотой и удобством ведения, однако и малой популярностью.

ПСН имеет и ряд особенностей, среди которых:

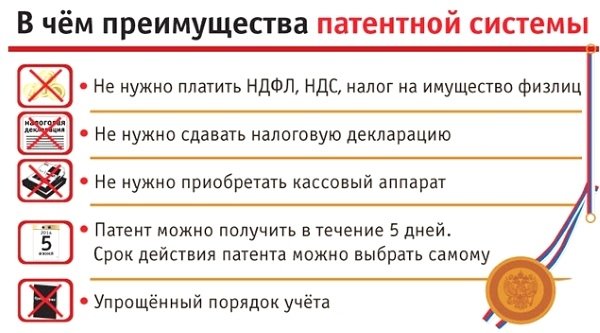

- Система не потребует сдачи налоговой декларации.

- Отсутствие сложной системы отчетности и учета.

- Для старта работ по этой системе необходимо получить специальный документ – патент, открывающий возможности для реализации экономической деятельности в выбранном направлении.

- Патент является срочным. Он может действовать с 1 месяца до 1 года.

- Страховые взносы работников в размере 20% отчисляются исключительно в ПФР, а в ФСС отчислений делать не нужно. Такая своего рода льгота действует для патентов по направлениям общепит, сдача недвижимости в аренду, а также розничная торговля.

- Приобретаемых патентов может быть несколько, при этом все они могут базироваться в разных регионах.

- Количество видов деятельности, подлежащих патентованию, указано в Налоговом кодексе РФ, ст. 346. Следует отметить, что отдельные регионы могут дополнять этот список другими разновидностям деятельности.

К сожалению, переход на ПСН для ООО невозможен – данная система доступна только для физических лиц.

Патентная система налогообложения и её минусы

Плюсов ПСН очень много – большая их часть является особенностями, перечисленными в предыдущем пункте. Но также система имеет и свои недостатки. Их немного, но для принятия решения о переходе они могут сыграть решающую роль:

- Ограниченное количество разновидностей деятельности, которые возможно реализовывать по патенту.

- Выплаченные страховые взносы не позволяют уменьшить стоимости патента. Это реально лишь в случае, если ИП совмещает несколько систем.

- Допустимая для работы площадь обслуживания клиентов (в случае с патентом на общепит либо розничную торговлю) ограничена. Максимальный размер помещения не должен превышать 50 кв. м. Для сравнения, эта цифра при системе ЕНВД в 3 раза больше.

- Ограниченное количество возможных работников ИП. Данное ограничение является самым строгим: ИП может иметь не более 15 человек, учитываются при этом работники всех патентов.

- Доход от всех патентов не должен превысить 60 миллионов в год.

- Налог по системе платят не по итогам работы, как в других системах налогообложения, а как бы в виде предоплаты, то есть, до окончания налогового периода.

- Несмотря на то, что ИП сам может указать желаемый срок действия патента, этот срок не должен выйти за рамки одного календарного года, даже если его продолжительность не превышает норму.

Учитывая количество ограничений, предусматриваемых системой, ПСН подойдет не каждому предпринимателю. Однако при соблюдении всех условий, использование этой системы предоставляет ИП максимально удобные условия.

Типы деятельности, попадающие под патентную систему налогообложения

Рассматривая доступные при ПСН виды деятельности, необходимо еще раз уточнить, что в разных регионах их количество варьируется, поэтому важно получать индивидуальную информацию по этому вопросу в месте проживания предпринимателя. Рассмотрим далее общий список видов деятельности, подлежащих патентованию в рамках ПСН:

- изготовление, реставрация и починка ковров и ковровых изделий;

- перевозка пассажиров и грузов автомобильным транспортом;

- услуги косметологического и парикмахерского характера;

- художественное и дизайнерское оформление жилых помещений;

- обучение разным наукам или умениям в рамках курсов либо репетиторских занятий;

- услуги по пошиву либо изготовлению разных изделий из текстиля, кожи, меха, их ремонт;

- услуги по переноске различных тяжестей в различных портах и на вокзалах;

- сдача в аренду жилых либо нежилых помещений, а также земельных участков;

- ТО различной бытовой электроники либо техники, а также её ремонт;

- услуги поваров в домашних условиях;

- присмотр, уход и работа с несовершеннолетними, а также людьми пенсионного возраста;

- работа с обувью по улучшению её внешнего вида и ремонта;

- работа с сельскохозяйственным производством и его обслуживание;

- услуги ветеринарного плана;

- услуги по изготовлению и обработке различного рода фотографий;

- услуги, связанные с обрядами и ритуалами;

- некоторые услуги производственного плана;

- розничная торговля через стационарные торговые сети.

Ознакомиться с подробным списком видов деятельности, подлежащих патентованию, можно на официальных ресурсах Налоговых служб в регионе проживания индивидуального предпринимателя.

Применение патентной системы налогообложения: налоги

Применение ПСН позволяет избежать уплаты различных налогов либо максимально упростить эти выплаты. Рассмотрим несколько видов налогов и особенности их выплаты при патентной системе налогообложения:

- Налог на доход физических лиц. ИП, использующий ПСН, полностью освобождается от уплаты этого налога, но только в отношении тех доходов, которые получают от реализации запатентованной деятельности. Доходы, полученные от других видов деятельности, налогом облагаются.

- НДС. ИП освобождается от уплаты всех видов налогов за исключением НДС. Он выплачивается при реализации деятельности, не подлежащей патентованию, и уплачивается при ввозе товаров на территории, находящиеся под юрисдикцией РФ и территорию РФ. Оплата обязательна при проведении операций, облагаемых НДС в соответствии со статьей 171 НК РФ.

- Налоги на имущество физического лица. Имущество, используемое для реализации запатентованных видов деятельности, не облагается налогами. Однако если имущество реализуется в деятельности, не подлежащей патентованию, тогда и налог придется платить.

Налоговый кодекс запрещает использовать несколько систем налогообложения одновременно согласно главе 26 НК РФ.

Если же ИП применяет ПСН, осуществляя при этом не подлежащие патентованию виды деятельности, то он обязуется вести учеты хозяйственных операций, имущества и обязательств согласно подобранной системе налогообложения.

Переход к патентной системе налогообложения

Переход на ПСН отличается от перехода на другие системы налогообложения, т.к. носит разрешительный характер. То есть, в переходе могут отказать, если условия деятельности ИП не подходят по тем или другим показателям. Такими показателями могут служить неподходящий вид деятельности, неправильно указанный период, утраченное ранее право на патент либо неправильно заполненное заявления на получение патента.

Получение патента для ИП – последовательный алгоритм, осуществлять который можно как в начале рабочей деятельности (вместе с подачей документов на открытие ИП), так и в течение работы. Опишем план действий пошагово:

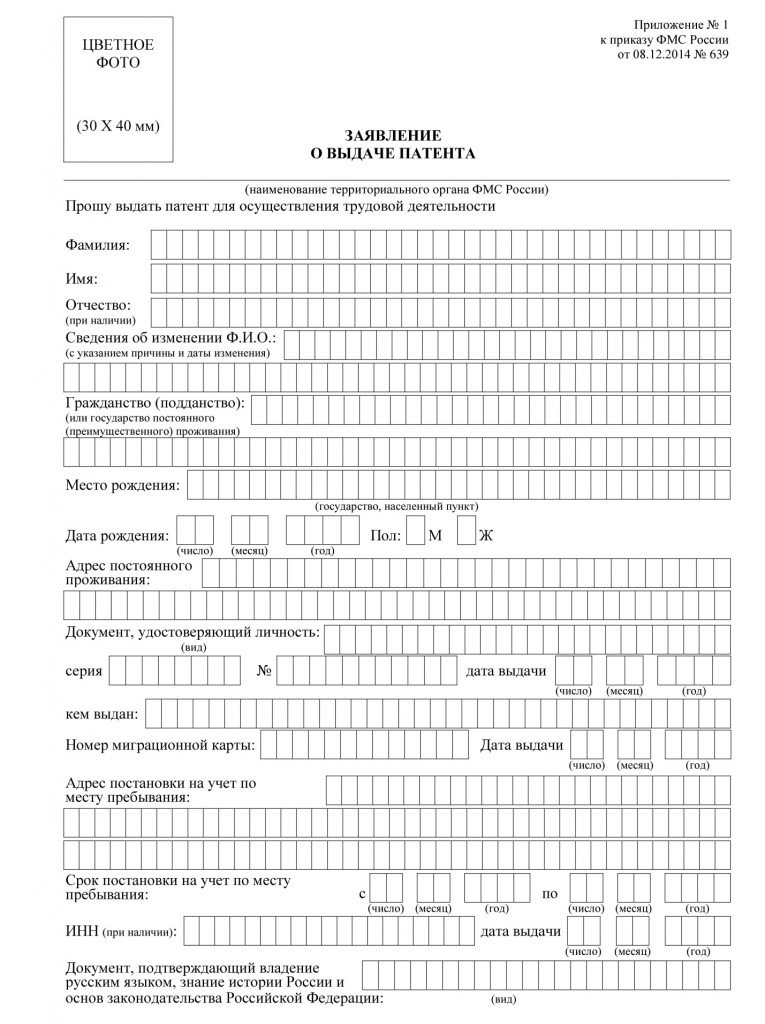

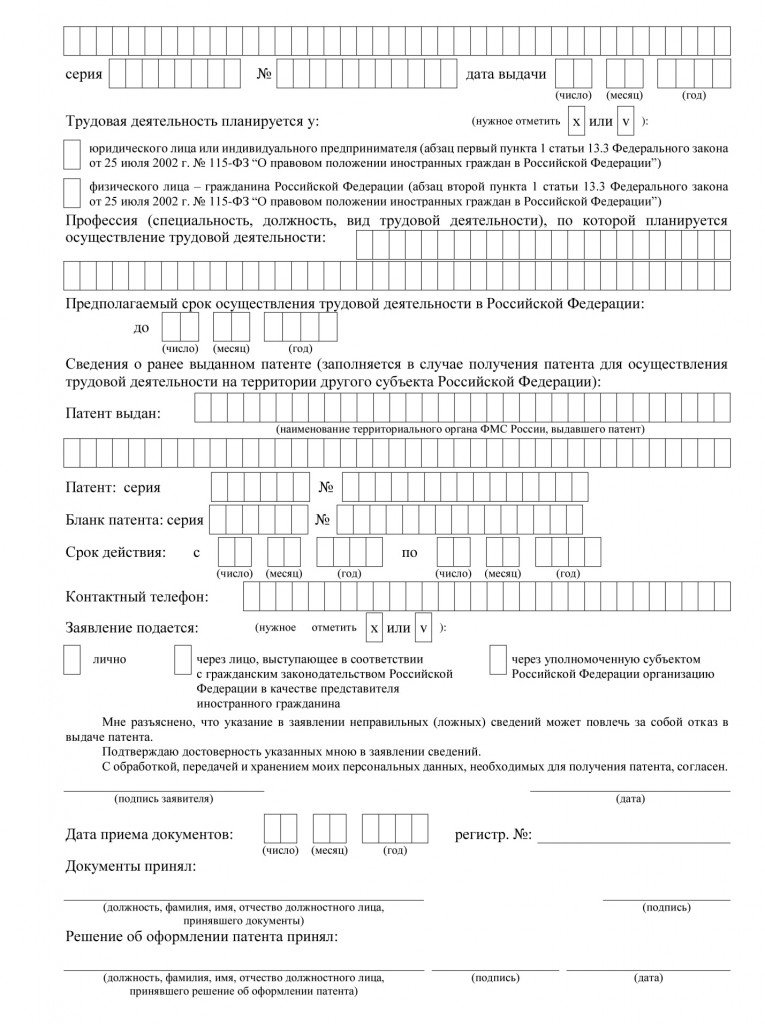

- Физ. лицо заполняет заявление на выдачу патента установленного образца и сдает его в ФНС на месте регистрации ИП или совместно с документами на регистрацию ИП. Взять такое заявление можно на официальном сайте ФНС. Важной особенностью заполнения считается то, что все обязательные поля должны быть заполнены без исключений. Образец данного заявления:

- Сдавать документы необходимо не позже, чем за 10 дней до старта работы в рамках ПСН. Это правило не распространяется на лиц, оформляющих данную систему налогообложения одновременно вместе с ИП.

- На протяжении 5 рабочих дней с момента получения заявления ФНС должно предоставить патент либо предъявить отказ и причину отказа.

Регистрирование ИП совместно с патентом допускается исключительно в том случае, если место регистрации и место действия патента совпадают. Кроме того, ИП может потерять патент в случае неуплаты его стоимости, превышении числа работников или превышении допустимого лимита дохода.

Видео: Базовые понятия ПСН

Кратко, просто и доступно: актуальная информация о патентной системе налогообложения в следующем видеоролике:

Индивидуальные предприниматели могут выбрать для себя патентную систему налогообложения (ПСН), при котором потребуется получить патент вместо уплаты различных обязательств. Действует он на временной основе.